たっく

たっくこんにちは、管理人のたっく(@todotsuma_fire)です

筆者は遅くとも50歳で夫婦揃っての子持ちサイドFIREを目指しております。

これからFIREを考える方がまず気になるのは「FIREするのっていくら必要なの?」ということですよね。

今回はこちらについて書いて行こうと思います。

- IT業界歴22年 外資IT▶内資SIer管理職▶退職

- 投資歴約5年・日米高配当ETFに4500万を投資中

- 年間配当 340万

ぶっちゃけFIRE 手取り25万円で子育てしながら1億円ためる方法教えます

生活費を試算しよう

結論から言えば、FIREするのにいくらかかるかは月々の支出がどのくらいかかっているかによるといえます。

生活費は地方なのか都市圏なのか、独身なのか家族なのか、年齢は?などレベル感が千差万別。

ちょうど総務省が家計調査(2022年)というのを出しているので、平均生活費を見ていきましょう。

家族4人の場合

家族4人での平均生活費は下記の通り、330,355円です。

| 分類 | 平均支出 |

|---|---|

| 食料 | 88,102 |

| 住居 | 17,249 |

| 光熱・水道 | 26,577 |

| 家具・家事用品 | 13,892 |

| 被服及び履物 | 12,651 |

| 保健医療 | 14,102 |

| 交通・通信 | 48,887 |

| 教育 | 28,165 |

| 教養娯楽 | 32,130 |

| その他の支出 | 48,601 |

| 合計 | 330,355円 |

妻

妻住居費1万7千円??

たっく

たっく少なくとも都市圏でこれはないよね

これはあくまで主観ですが、家族4人の場合3LDK以上になるかと思うので、賃貸でも住宅ローンでも少なくとも13万円ほどはかかっているんじゃないかなあと推測します。

ですので今回は上記に11万円をプラスし、計44万円。

そこから経費削減を実施し、切り良く月平均40万円で生活できるものと仮定しましょう。

独身の場合

同じく総務省の家計調査(2022年)から、独身の生活費は155,572円ということでした。

こちらも住居費を加算し、キリの良い20万円とします。

妻

妻4人家族の約半分ということね

結果

貯蓄や一時金が必要なこともあると思うので少し余裕を持たせて、一般的な家族なら月45万円、独身なら月25万円確保できればFIREは可能と言えるのがわかりました。

我が家は4人家族で月40~45万ほどかかってますので、それなりに近い数字であると言えそうです。

もちろん実家に住んでいて家賃がかからないなど、それ以下の生活コストで生活している場合も、逆にそれ以上かかっている場合もあるかと思います。

自身のコストをまとめてみてください。

どのように資産収入を生み出すか

資産収入とは、自身が所有する資産から生み出される副産物(収入)です。

前項で算出した生活費を、この資産収入が上回ればFIRE達成です。

簡単な話ですよね。

ということで、次に生活費を賄う資産収入はどのような方法で、どのくらいの元手があれば達成できるか、見ていきます。

基本は株式投資

資産収入を生み出す方法は色々あります。

株式投資に不動産投資、無形資産ならブログやYoutubeからの収入などがそれに当たります。

この中でおすすめなのはやはり株式投資でしょう。

不動産投資などを行っている人も株式投資を合わせて実施しているケースが多いですし、多数銘柄へ分散された投資信託やETF(上場投資信託)などを購入すればリスクはかなり軽減できます。

何より長期保有の場合、才能などは不要で再現性が高いことが一番のポイントだと思っています。

不動産なら物件の目利き、ブログやYoutubeはコンテンツのセンスが問われるので、正直再現性は低いんですよね。

その株式投資の中でも、資産収入化には大きく見て2つ方法があります。

- 株式、投資信託を取り崩して現金化

- 配当株からの配当金を得る

①株式の取り崩し(トリニティスタディ)

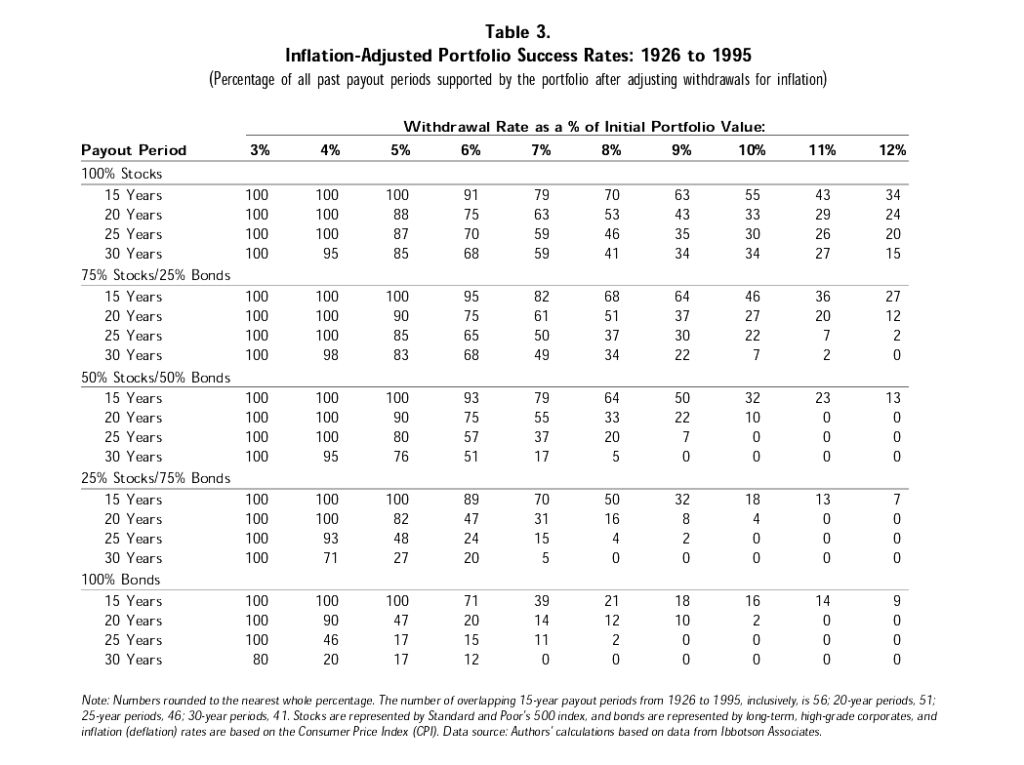

まず株式の取り崩しですが、米国トリニティ大学の教授らが発表した、FIREの考え方のベースとなったとされるトリニティスタディという論文があります。

株式や債権などでポートフォリオを組み、そこから毎年4%ずつ取り崩していっても98%の確率で30年間資産が枯渇しないというものです。(株式:S&P500指数を想定)

Retirement Savings: Choosing aWithdrawal Rate That Is Sustainable

上記がその論文からの抜粋ですが、株式50%以上で4%取り崩しの場合ではほとんどのケースで100%資産が残っていることがわかり、3%のケースではほぼ資産が減らないことがわかります。

米国経済の成長率が7%で、そこからインフレ率3%を引いた数字が4%ですが、日本の場合はインフレ率が2%ほどですので、個人的には5%くらいで計算するのがよいと思っています。

実際にはインデックス(S&P500などの指数に連動し複数銘柄に分散された投資信託やETFなど)を購入し、そこから年5%定率または定量で売却していくことが想定されます。

- あくまで2024年時点での目測ですので、取り崩しの数字については注意が必要です

②配当株への投資で配当金を得る

もう1点は配当金を得る方法で、こちらの方がさらに単純です。

配当という形で株主に配当金を出す株式を購入し、配当金を得ます。

年率10%を超える超高配当株というものも存在し、配当月の異なる配当株をうまく組み合わせれば、毎月配当金を生み出すマネーマシンを作ることも可能です。

私もこの方法に100%全振りしており、手取りで平均月20万の配当金を得ています。

▼配当金の考え方については配当太郎さんの書籍がわかりやすくおすすめです

新NISAで始める!年間240万円の配当金が入ってくる究極の株式投資

FIREに必要な金額シミュレーション

では、家族なら月45万円、独身なら月25万円を生み出すにはどれくらい必要か試算してみましょう。

※高配当ETF(上場投資信託)の多い米国株の場合、米国で10%課税された後日本で20%課税されることになり、計27%ほど課税されることになります。

| 資産 | 利回り | 税金(米国株) | 手取額 |

|---|---|---|---|

| 1億5千万円 | 5% | 27% | 548万円(月46万) |

| 1億円 | 7% | 27% | 511万円(月43万) |

| 8千万円 | 5% | 27% | 292万円(月24万) |

| 6千万円 | 7% | 27% | 306万円(月26万) |

利回り5%と7%でいくつか候補を出してみました。

・資産1億5千万で利回り5%の場合、月46万円

・資産8千万で利回り5%の場合、月24万円

となり、FIREできる金額は、

・家族の場合:1億5千万

・独身の場合:8千万

ということがわかりました。

ただ、少しリスクをとって利回りを7%まで上げればさらに少ない金額でFIREすることができますし、逆に生活費を極限まで縮小してFIREする方法(リーンFIRE)もあります。

サイドFIRE・バリスタFIREのすすめ

とはいえ、家族の場合で1億5千万、独身の場合で8千万のお金を簡単に作れるでしょうか?

よほど年収が高い方で株式への入金力が多くないと、ちょっと厳しいのでは?というのが正直なところです。

日本でFIREブームの走りとなった「三菱サラリーマン」こと穂高唯希さんは、三菱商事勤務かつ給与の80%を投資へ回していたとのこと。

妻

妻一般人には無理だね

それだけ完全FIREというのはなかなか一筋縄ではいきません。

そこでおすすめしたいのが、サイドFIRE・バリスタFIREという考え方です。

どちらも正社員は卒業し、サイドFIREは個人事業で収入を得て、バリスタFIREは非正規雇用などで少しだけ働いて、資産収入の足しにするというものです。

- ファットFIRE:節約せずに完全にリタイア

- リーンFIRE:最低限の生活費でリタイア

- サイドFIRE:資産収入+個人事業でリタイア

- バリスタFIRE:資産収入+非正規雇用でリタイア

例えば家族の場合、6千万円を利回り7%で運用すれば手取りで月26万の資産収入を得ることができ、夫婦2人で月10万ずつ、計20万の労働収入だけ得れば、少なくともフルタイムの正社員からは脱却することができます。

この場合、6千万円あれば足りることになるので、1億5千万円という数字からグっと現実的になったと思います。

どれだけなら労働できるか、どれだけ金融資産に対してリスクをとれるか、このような考え方で高配当株の最適な組み合わせを考えると良いかと思います。

まとめ

FIREするのにいくら必要か?というお話でした。

- 家族の場合:資産1億5千万

- 独身の場合:資産8千万

- 家族の場合:資産6千万+労働収入月10万×2人

- 独身の場合:資産3千万+労働収入月10万

以上となります。

みんなで揃ってFIREを目指しましょう!

ぶっちゃけFIRE 手取り25万円で子育てしながら1億円ためる方法教えます